お知らせ

医師のための不動産投資講座 ❷「賃料下落が少ない築古という選択」〈提供:武蔵コーポレーション〉

法人による不動産投資と税金

講師:西岡篤志(税理士)

前回は医師個人として不動産投資を行った場合の税金について解説しましたが、法人(株式会社など)を設立し、法人として不動産投資を行うこともできます。

法人による不動産投資のメリットは、不動産賃貸収入から生じる所得に対する税率が、所得税よりも低い法人税になることです。また、医師個人による不動産投資の場合は、将来、所有者個人が亡くなったときに、その投資用不動産はその個人の相続財産となり相続税の対象となります。一方、法人として不動産投資を行った場合、法人設立時または法人設立直後(法人に利益が蓄積する前)に株主を子供にしておけば、将来的に法人内部に蓄積する利益は株主である子供の所有になり、親の相続財産ではありません。つまり、親の相続税の対象にはならない財産形成が可能となります。

不動産を取得したときの税金

法人が不動産を取得した場合の税金は医師個人の場合と同じです。所有権移転登記を行うときに登録免許税がかかります。登録免許税は不動産(土地及び建物)の価額(固定資産税評価額)に対して土地2%(2021年3月31日までの間の登記については1.5%)、建物2%の税率で課税されます。

また、不動産を取得してから約6カ月後(ときには取得から1年以上経過した後)に不動産取得税がかかります。不動産取得税は不動産の価格(固定資産税評価額)に対して土地3%、建物3%(ただし非住宅の場合は4%)の税率で課税されます。なお、2021年3月31日までに土地のうち宅地等を取得した場合は、取得した土地の価格×1/2が課税標準額となります。

不動産を賃貸したときの税金

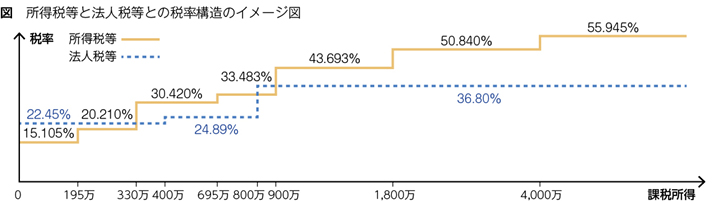

法人が不動産を取得し賃貸した場合には、賃貸収入(益金)から経費(損金)を控除した所得に対して法人税がかかります。法人税は各事業年度の所得金額に法人税率を掛けて計算します。この場合の所得金額は、法人の会計上の税引前当期純利益と似ていますが、法人税を計算するための独自のルールがありますので、損益計算書で確定した会計上の当期純利益に税務調整(加算・減算)を加えて、法人税計算上の所得金額を算出する仕組みとなっています。法人税等の最高税率(36.80%)は所得税等の最高税率(55.945%)よりも低く設定されています。

法人の所得には、法人税のほかに法人住民税や法人事業税などがかかります。これらの法人税、法人住民税、法人事業税の合算税率で考えますと、法人の所得が年400万円以下の部分には22.45%、年400万円を超え800万円以下の部分には24.89%、年800万円を超える部分には36.80%の税率で課税されます(東京都の普通法人で資本金等1億円以下、かつ標準税率の場合で、2018年4月から2019年9月までに開始する年度の合算税率)。

なお、不動産を購入した当初は、登録免許税、不動産取得税、リフォームのための修繕費などの経費がかかり、法人の所得が赤字になることも考えられます。法人の赤字(税務上の繰越欠損金)は、翌年以降10年間繰り越して法人の所得から控除することができます。

不動産を譲渡したときの税金

法人が所有する不動産を譲渡した場合には、その譲渡収入から残存帳簿価額(購入金額から減価償却費を引いた残額)及び譲渡費用(譲渡時の仲介手数料など)を控除した所得に対して法人税がかかります。この場合の法人税率は、上記の法人税率と同じです。

医師個人が不動産を譲渡したときの税金は、譲渡した年の1月1日において所有期間が5年を超える長期譲渡所得の場合、譲渡所得に対して20.315%の税率が適用されるので、法人が不動産を売却した場合よりも税率が低くなります。

減価償却による節税に適した収益物件

講師:大谷義武(武蔵コーポレーション代表取締役)

前回(2019年10月26日号)は、収益用不動産を用いた減価償却による節税について解説しました。今回は、節税に適している収益物件の特徴についてお話しします。

減価償却とは長期間使用される固定資産の取得に要した支出を、その資産が使用できる期間にわたって費用配分する会計的な手続きです。減価償却のポイントは「大きく・短く」取ることです。収益物件の減価償却は物件取得費用のうち建物価格を耐用年数で割って費用配分します(法定耐用年数:木造22年、軽量鉄骨造27年、鉄骨造34年、鉄筋コンクリート造47年)。

①木造新築物件の減価償却費の例:建物価格5,000万円÷法定耐用年数22年=約230万円

②築年数が法定耐用年数を超過している木造築28年物件の減価償却費の例:建物価格5,000万円÷木造築28年物件の耐用年数4年(※)=1,250万円

※耐用年数=木造新築物件の法定耐用年数22年×0.2

この費用は会計上のみ赤字を創出でき、本業の所得と損益通算が可能です。そのため減価償却が大きく・短く取れ、節税効果が高い点で築古のほうが新築より好ましいといえます。

賃料収入という視点

賃料収入のポイントも重要です。収益物件を活用した節税はキャッシュアウトしないことに強みがあります。2018年の築年数別利回りでは築10年以内の収益物件の利回りが6.88%、築10~20年の物件では8.06%、築20年以上では10.2%というデータがあります(健美家「収益物件市場動向年間レポート 2018年」)。また、築年数別の理論賃料指数では新築時を100とすると築10年で89と10年で賃料が11%も下落します(三井住友トラスト研究所)。一方で、賃料下落は築20年以降は指数83から横ばいになります。

つまり、築古の物件は高利回りかつ賃料が低下しにくい。また、キャップレートが上がりづらく売却価格が下がりにくいという性質を持っています。しかし、築古の物件には修繕などのリスクもあり、簡単に購入するのは困難です。一級建築士のプロの目から見た収益物件リスクを回避するための視点などを下記拙著でも解説していますので、お気軽にお申し込みください。

書籍送付をご希望の方は、こちらからお申し込みください。